栖霞建设去年地产销售、盈利下滑 对子公司的减资资金到哪一步了?

出品:新浪财经上市公司研究院

作者:大眼楼管/半隐

近日,南京栖霞建设股份有限公司(下文简称“栖霞建设”或“公司”)公告了2023年全年房地产销售和开发等相关情况,地产项目销售面积、金额双双下滑,全年没有新增土地储备,也无新开工面积;出租物业收入较去年有所提升。

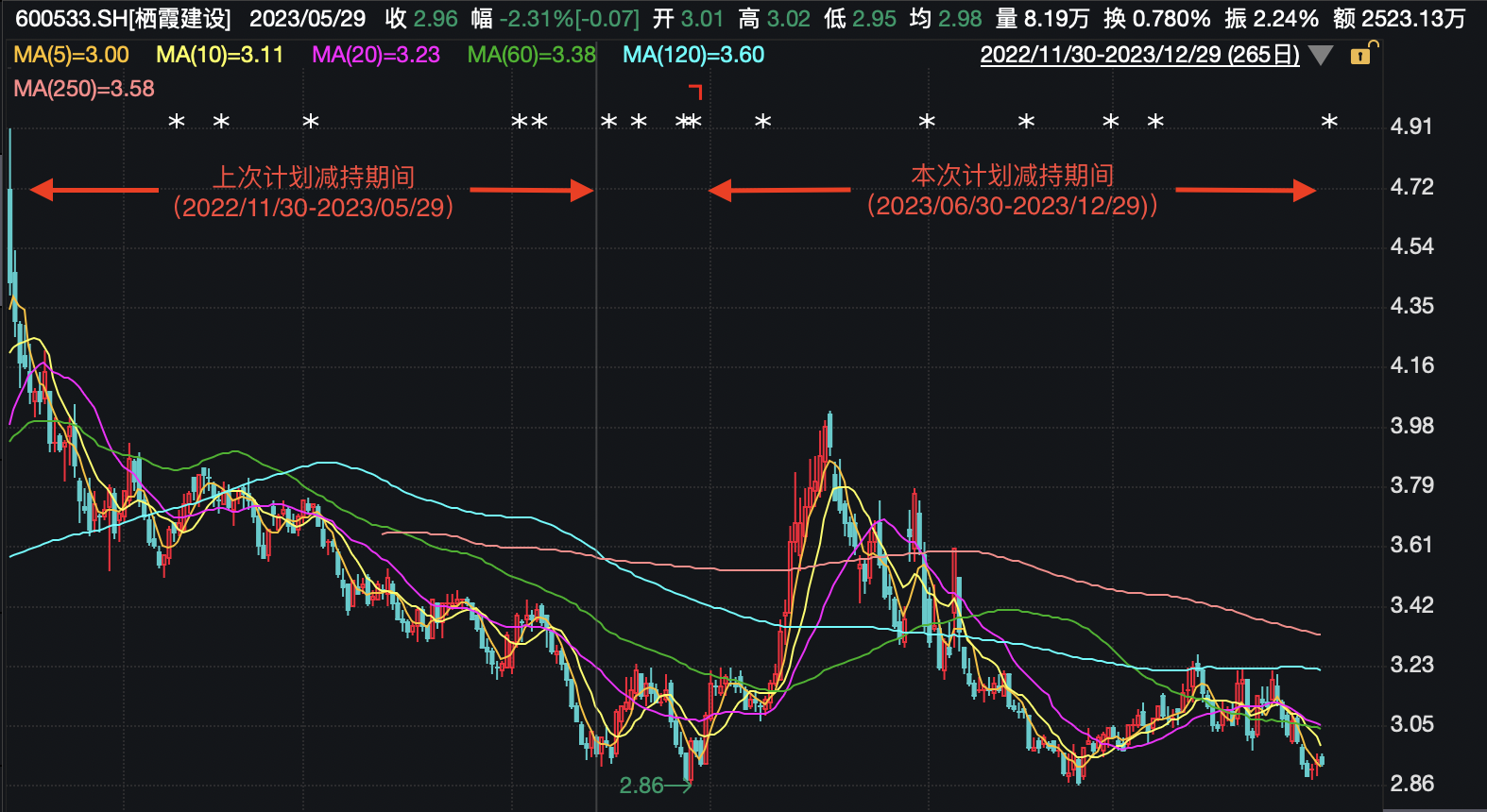

同样在年初,公司的第二大股东南京高科的减持计划到期,本次计划未实施。实际上,这已经是南京高科在一年中的第二次减持计划了,两次的减持期间分别是2022年11月30日-2023年5月29日和2023年6月30日-12月29日,可以说是紧挨着的时间段了。至于为什么两次均没有实施,第一次是由于市场情况原因,第二次的原因没有披露,如果参考对比两次减持期间的股价水平等因素,可以推断市场因素一定程度上也是主要因素之一。而第二大股东持续1年左右尝试减持股份值得后续关注。

资料来源:Wind

资料来源:Wind

2023年1-12月,公司商品房权益合同销售面积9.21万平方米,较前一年同期的11.57万平方面,同比下降20.40%;商品房权益合同销售金额为32.75亿元,前一年同期销售金额为47.04亿元,降幅为30.38%。经计算,合同销售的均价为3.56万元,同比下滑约12.54%,去年整体在2022年销售情况已下降的基础上仍呈下滑趋势。

与销售相关的便是存货,主要是存量房的情况。从中期报告中披露的明细来看,6月底公司的开发产品余额为48.10亿元,较去年同期的余额19.83亿元增长了约142.55%,为2019-2023年上半年的最高值。综合来看,公司的存货去化压力依然不小。

除了销售数据,公司的盈利能力指标也值得关注。1-9月份公司实现营业收入38.34亿元,同比增长6.49%;净利润和归母净利润为0.24亿元和-0.12亿元,同比下降88.64%和105.66%。根据Wind计算,去年前三季度公司的销售毛利率较去年同期的23.96%“腰斩”至11.30%,销售净利率更是降至0.63%,以上两个指标也为近5年来同期的最低值。结合公司前些年的拿地情况来看,一定程度上是在消化以前年度高价拿地的结果。

从资本结构来看,截至9月底,公司剔除预收账款后的资产负债率为76.69%,仍处于较高水平。再来看公司的流动性,9月末公司的货币资金余额为22.70亿元,短期借款和一年内到期的非流动负债分别为3.60亿元和25.61亿元,以两者的合计来估算短期有息负债,合计为29.21亿元。那么在不考虑受限资金部分情况下,公司的在手资金和经估算的短期有息负债之间的缺口约为6.5亿元,短期偿债能力承压。

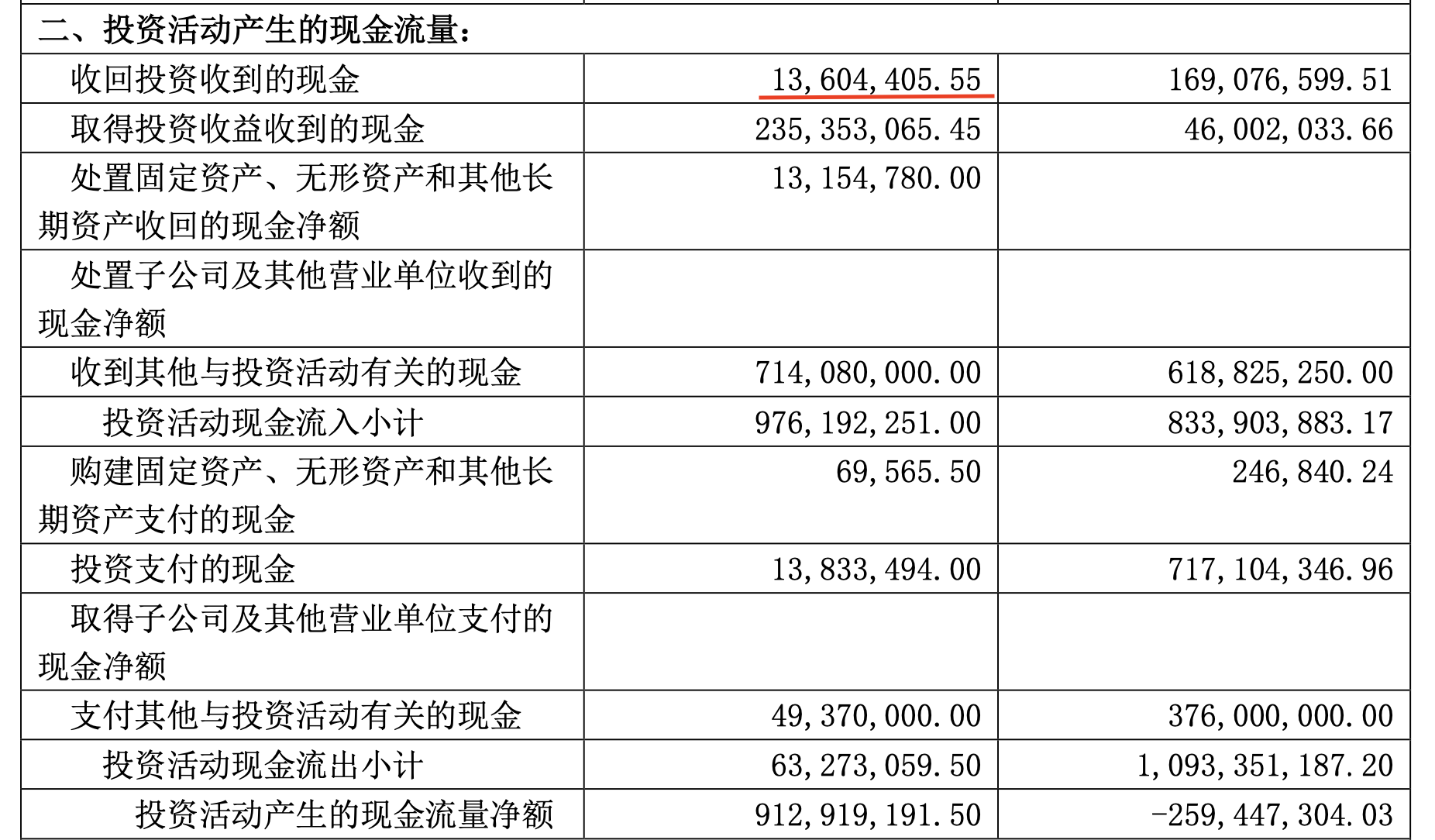

而从现金流来看,前三季度经营活动产生的现金流量净额为-13.41亿元,仍处于净流出的状态。而投资活动则更为值得关注,在今年5月份,公司宣布对全资子公司南京迈燕减资11.5亿元,主要是由于南京迈燕开发建设的南京瑜憬尚府基本售罄,并已竣工交付,目前其项下无新的开发项目;同时公司表示减资有利于优化自身资源配置,提高资金使用效率。从以上表述来看,减资的方式应该是通过收回投资款。而根据三季度报告中披露的母公司现金流量表,“收回投资收到的现金”该项的发生额为1360.44万元,与减资的金额有较大差异。那么这笔超10亿元的减资款目前进行到什么程度了、亦或是通过其他方式进行减资等有待观察。

资料来源:公司公告

资料来源:公司公告

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

责任编辑:吴松廷